近日,市场传出两大消息!

李嘉诚拟90亿元竞投恒大香港总部大楼以及 龙湖13亿元港元接盘合景泰富项目公司股权!

01

李嘉诚出手,90亿"抄底"恒大?

今日市场再度传出大消息,恒大拟出售香港总部大楼,而接盘方正是香港巨富李嘉诚!

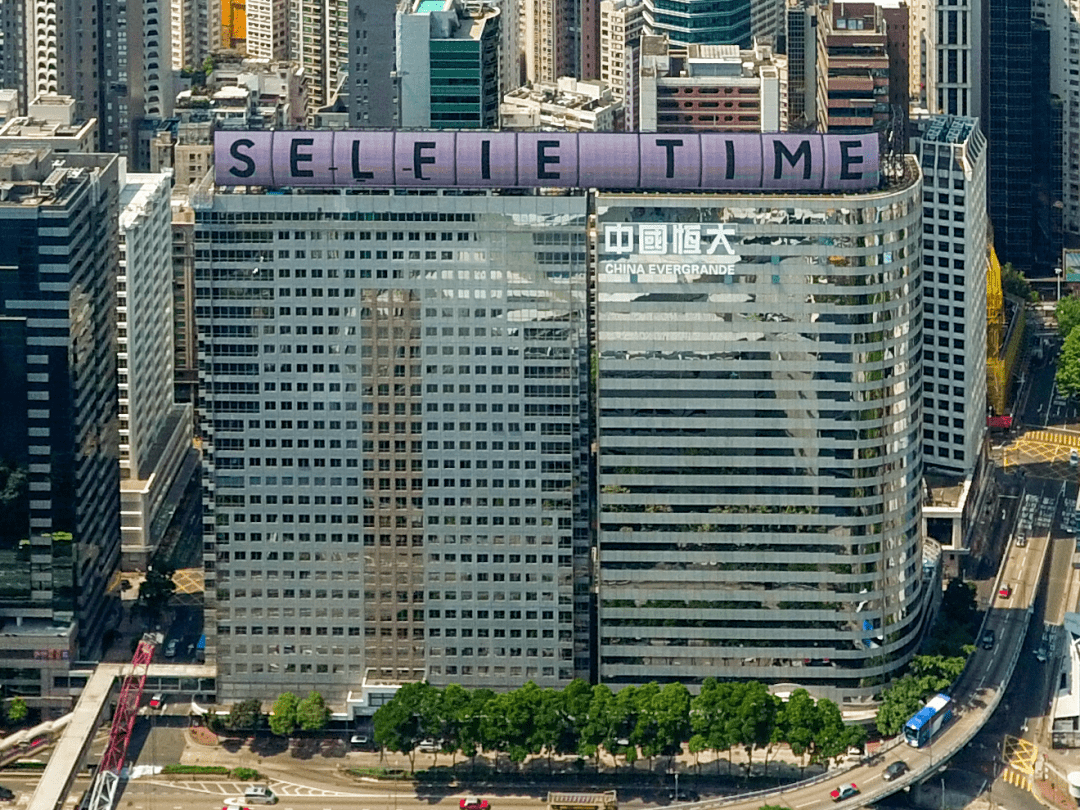

据香港媒体报道,7月28日,恒大正寻求出售位于香港湾仔的中国恒大中心物业,市场估值约90亿港元。

另悉,长江实业集团有限公司拟入标“湾仔告士打道38号中国恒大中心”项目。据此,长江实业集团发表回应称,长江实业集团有限公司确认已入标“湾仔告士打道38号中国恒大中心”项目。

香港中国恒大中心是一栋甲级写字楼,临近香港金钟及湾仔地铁站、香港警察总部、香港会展中心,毗邻维多利亚港湾,大楼之前名为“美国万通大厦”。

中国恒大于2015年11月,以125亿元向华置购入湾仔美国万通大厦全幢,后易名为中国恒大中心。

恒大陷入危机之后,去年8月,有外媒昨引述知情人士指,恒大拟出售位于湾仔总部大楼,计划以105亿港元将其香港总部大楼出售予越秀地产,但最终考虑到恒大未偿还负债会为交易带来潜在不稳定因素,遭越秀董事会反对收购计划,收购方案最终「落空」。

时隔1年,香港总部大楼估值再度下降25亿港元,而接盘方正是李嘉诚家族的长实集团,较105亿港元再度下跌14%,较恒大的买入价125亿港元已经下跌28%。

02

13亿港元!合景泰富卖项目公司股权!

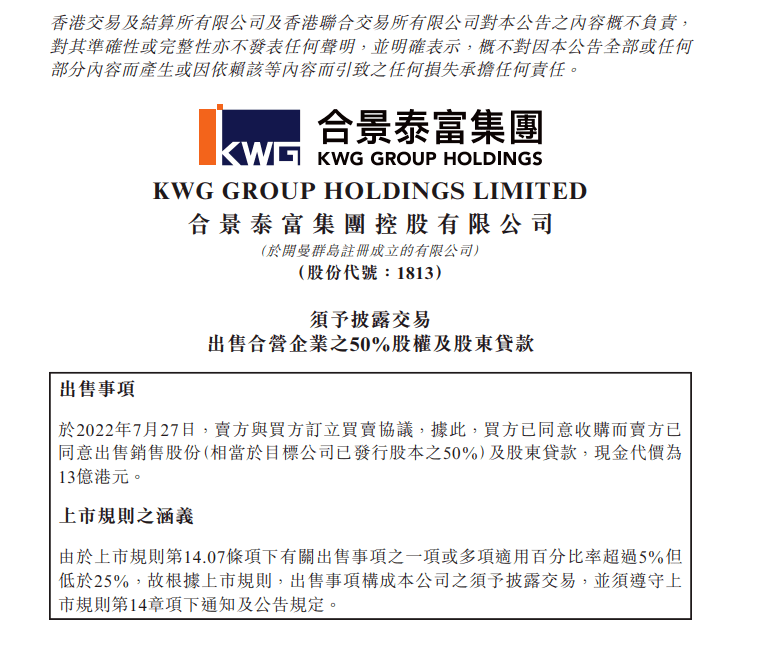

7月27日,合景泰富发布公告称,将鸿才国际有限公司50%的股权及股东贷款出售给龙湖,现金代价为13亿港元。其中,股东贷款为项目公司欠合景泰富方面的约5.65亿港元。

截至公告日,龙湖方面已经全额支付代价,交易已经完成,合景泰富已不再持有目标公司任何权益。

据悉,接盘方嘉逊发展香港(控股)有限公司为龙湖集团控股有限公司的间接全资附属公司。而目标公司是由合景泰富及龙湖方面于2017年5月17日共同成立,用以持有建设及开发位于香港之物业之项目公司。

而目标公司除了为项目公司喜绰有限公司的唯一投资控股公司外,并无其他业务。项目公司主要从事房地产开发业务, 并于香港启德沐泰街11号持有一个总销售面积约50万平方呎住宅项目,名为尚珒溋,项目开发已经完成,并拥有约13.5万平方呎之可售面积可供出售。

尚·珒溋是由合景泰富与龙湖于2017年5月联合拿下,总地价为72.3亿港元,而这也是龙湖在香港市场的首个项目。2019年起该项目便陆续入市,截至2020年末, 该项目售出逾370个单位,共计55亿港元。

该项目目前仍在销售中。在2022年4月份的业绩会上,合景泰富管理层对外披露, 启德尚·珒溋项目今年的可售货值约有70亿港元。据合景泰富方面提供的信息显示,该项目在6月推出地下带花园单位,成交金额超7800万港元,尺价超4万。

正处于销售中的启德尚·珒溋项目被合景泰富提前出售变现,所得款项也有将用于偿债。合景泰富表示,该笔交易所得款项将用于偿还债务及一般营运资金。

据了解,项目公司净资产约16.2亿,合景泰富出售持有50%股权,现金代价13亿,买方已全额支付代价,估计公司通过此交易将录得约4.9亿港币利润。

03

合景泰富频频卖资产

过去几年激流勇进,合景泰富规模高涨,负债也在不断攀升。

数据显示,2015年至2021年,合景泰富负债总额从573亿元增长至1725.47亿元,不过与2015年不同的是,2021年合景泰富难以应对这些负债。

截至2021年末,合景泰富一年内偿还的银行及其他贷款为75.81亿元;一年内到期的优先票据为75.51亿元;一年内到期的境内公司债52.02亿元,累计203亿元。

而同期剔除受限资金后的现金及现金等价物为77.15亿元,远远难以覆盖上述负债。

图源:21世纪商业评论

但合景泰富一直积极应对债务偿付,今年上半年已兑付了境内债券及ABS合计23.72亿元,境外美元债2.5亿美元。

企业预警通的数据显示,2022年内,合景泰富还有4笔债务到期, 其中9月份压力最大,有3笔境外美元债到期,合计9亿美元(约60亿元人民币)。最早一笔是9月6日到期,金额为1亿美元,票面利率6%。

数据来源:观点指数整理

另外,12月17日还有一笔8亿元人民币的国内公司债到期,票面利率6.15%。

对于9月到期的债券,合景泰富管理层表示,已进行了多方面安排。公司已获得足够美元债发行额度,将选择适当时间再融资。若再融资窗口持续关闭,将使用境外项目销售回款偿还,目前境内外跨境资金池额度在50亿元左右。

事实上,变卖物业资产也是合景泰富的自救手段之一。

日前,惠誉发布报告称,合景泰富正寻求整体出售写字楼,筹集资金或达55亿元至57亿元,此后将用于偿还即将到期的债务。

对此,合景泰富表示自2017年起,公司就在持续出售部分写字楼项目,如上海后滩写字楼、广州生物岛写字楼、北京通州写字楼等,当前公司出售写字楼事项是原定销售计划安排。

并表示,这些写字楼项目来源于早期已进入城市的综合体项目,总价值超过80亿元,一方面可为集团补充可售资源,另一方面其成本较低,有利于维持利润率水平。

而据惠誉表示这并非合景泰富年内首次出售写字楼, 早在4月份时合景泰富就以13亿元的价格出售了一栋位于上海的写字楼,倘若此次出售成功合景泰富年内将获得68亿元至70亿元的资金用于偿还即将到期的债务。

据财联社报道合景泰富还表示,公司今年将持续在市场上推售写字楼项目,“年初公司组建了大客户销售团队,拓展大客户资源,促进整售式大单项目,公司会积极推进正东写字楼销售落地,将带来稳定而客观的现金收入。”

合景泰富目前的写字楼大单销售货值约为100亿元,计划销售的写字楼主要位于广州、北京、上海一线城市的城市副中心或新兴商务区,倘若这些写字楼出售成功,将有效缓解合景泰富流动性。

值得一提的是,2021年年报显示,合景泰富集团在核心一二线城市累计已开业45个投资性物业,包括10个商场、10个写字楼和25个酒店。

其中,合景泰富在广州已开业写字楼有6个,分别是位于珠江新城的合景国际金融广场、环球都会广场,位于琶洲的环汇商业广场,位于生物岛的广州科盛广场,位于科学城的科贤中心及位于南沙区的彩汇中心。

值得关注的是,近日合景泰富已主动提出撤销评级机构标普长期发行人信用评级,提出撤销前期评级为 B-。合景泰富表示,公司的融资渠道保持畅通,信用资质良好,债务方面从未有逾期或展期状况。